金融圈有许多“网红”动物,比如黑天鹅、灰犀牛、独角兽、伦敦鲸等。2017年的年度动物,恐怕非“灰犀牛”莫属。

中国经济的“灰犀牛”到底在哪?这次我们从财富管理的角度聊一聊。

“灰犀牛”的提法来自美国学者、古根海姆学者奖得主Michele Wucker所著的《灰犀牛:如何应对大概率危机》一书,如果说“黑天鹅”指代的是小概率而影响巨大的事件,那么“灰犀牛”则用来比喻大概率且影响巨大的潜在危机,它虽然容易被发现,但人们往往对此掉以轻心。2008年美国房地产泡沫集中爆发、数码技术颠覆传统媒体等事件,都被Michele认为是“灰犀牛”的典型代表。

国内对“灰犀牛”的关注还要从2017年3月新华社的文章开始,在一篇题为《透视“逆全球化”表象》的文章中,新华社记者提出,“灰犀牛”比“黑天鹅”更可怕。不过这个词在中国真正走红,还要得益于后来《人民日报》头版的一篇评论员文章《有效防范金融风险》:

防范化解金融风险,需要增强忧患意识……既防“黑天鹅”,也防“灰犀牛”,对各类风险苗头既不能掉以轻心,也不能置若罔闻。

至此,国内市场真正炸开了锅,各方都开始研究自己的应对之策,那么站在财富管理的立场上应该如何理解“灰犀牛”?又对我们后续的投资有何启示?

▎各领风骚数几年,中国版“均值回归”正上演

在中国,“灰犀牛”的首要表现可能就是国内各类资产,尤其是我们此前公认的“明星资产”出现均值回归。均值回归是Poterba和Summers首先在纽约股票市场观察到的现象,用通俗易懂的语言表达就是:涨多了就会跌,跌多了就会涨,单个资产价格上涨或者下跌的趋势不管其延续的时间多长,都不能永远持续下去,而会回归“均值”。

Moskowitz教授在论文Time series momentum中通过对四大类资产池(大宗商品、股票、国债及外汇)进行实证分析,也得出了类似的结论——即便短期内资产回报存在趋势延续现象,但一年之后往往就会转为负相关,最终实现均值回归。

循着这个视角观察,我们可以看到国内的多个资产、尤其是早些年的高收益资产,都或多或少出现了价格回归甚至泡沫破裂的“苗头”。

固定收益资产

2016年全年,市场类固收投资收益普遍下降明显,各银行一年期定存利率降到2%左右,前些年那些无风险、两位数回报的固收资产已经“偃旗息鼓”。

此外,在经济“新常态”、金融“严监管”下,信用风险还在陆续爆发。

据Wind数据显示,2017年全年债券违约共计49起,其中涉及金额最高的一笔高达30亿元。

目前官方公布的银行不良资产率虽在2%左右,但可能存在明显低估。银行股的PE在5倍左右(A股市盈率中位数70倍);PB在1倍以下(即股价低于每股净资产),都显示出市场对此并不买账。

房地产

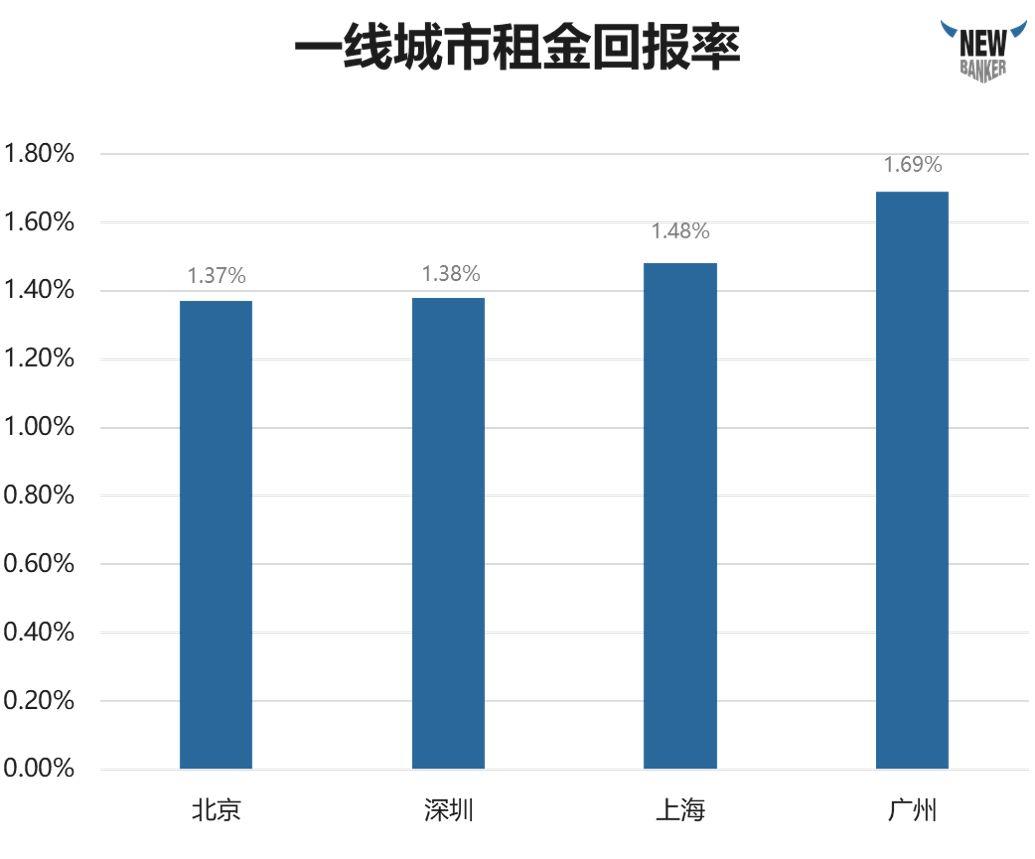

根据智谷趋势的研究显示,中国城市的租金回报率普遍低于4%,一线城市房地产的租金收益率甚至明显低于余额宝,已脱离了“价值投资区间”,进入“零和博弈”阶段,即只有房价的持续上涨才能实现合理的投资回报。

虽然从目前来看,国内房地产价格尚未出现明显回归的趋势,但累积已久的风险,在政策转向的催化下已经不得不防。中国金融改革研究院院长刘胜军指出了全球房地产泡沫的两个共同特征: 一是周期长,一轮大牛市超过10年并不稀奇;二是泡沫破裂时地动山摇,犹如雪崩和泥石流,逃生非常困难。这会不会在中国应验,还有待观察。

人民币

虽然人民币兑美元汇率在2017年突然势如破竹,在年末破天荒连破6.8、6.7、6.6三道整数关口,但持续已久的人民币贬值隐忧并未真正散去。“新周期”能否坐实,稳健中性的货币政策是否会出现转向,金融去杠杆的力度是否会松动等,都是未来影响人民币走势的不确定因素。

▎“均值回归”呼唤“资产配置”

房产也罢、股票也罢,如果某类资产持续强势,那么只需长期聚焦其中便可。但正因为现实往往是“花无百日红”,因此资产配置越来越成为一门显学。

自上而下:结构决定结局

过去国内的财富管理市场相对初级,不仅可供投资者选择的资产类别相对单一,而且专业人才和服务体系尚未建立,理财顾问表现为明显的销售导向。在这样的环境下,投资者的行为也往往表现为“自下而上”,市场上有什么好东西就买什么,没有事先确立的投资逻辑。这种方式曾在经济上行的大背景下取得了不错的成绩,例如买房者一直被认为是近年来投资市场的最大赢家。

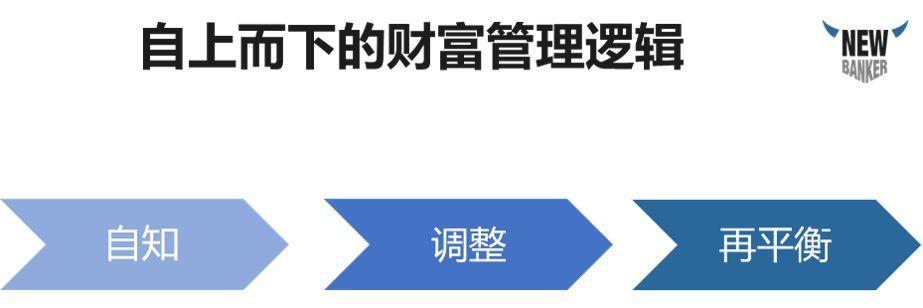

但如今可能已经时过境迁。市场从过去“一投一个准”变成现在的“美林电风扇”(资产轮动大幅加快),“有多少菜做多少饭”的投资成功率已经大为下降,化“自下而上的被动投资”为“自上而下的主动配置”,从结构的视角俯瞰投资,才是更面向未来的财富管理逻辑——

首先要彻底梳理自己的投资篮子。比如,目前的资产篮子由哪些资产类别构成、由哪些货币类型构成、各自的比例多高,理解不同资产的属性。

其次是基于被市场验证的资产配置理念,订立适合自己的调整方案。根据低相关资产组合、多币种跨国别组合等大原则,然后结合自己的风险承受能力、个人及家庭的规划,对既有资产进行“多退少补”,制定调整方向,并在市场中寻找到每类资产中的优质产品加以填充。

最后是定期“再平衡”。要有动态管理的意识,保持资产包中各类资产的存在并维持相应的比例,实证数据显示,这么做能有效控制回撤、提高夏普率,获得更好的长期回报。

母基金+:从“微观控制”转向“宏观控制”

曾几何时,我们习惯凡事亲力亲为,选股、择时、买理财产品都希望亲自研究,一个一个买,似乎只有这么做才能把握投资的主动权,但这么多年下来发现,这种微观上的控制实际上带来了宏观上的失控,囿于资源、规模所限,个人投资者甚至连优质的投资标的都接触不到。

因此,投资者更需要的是在宏观上实现可控,微观上大可交给专业的人予以运作。无论是私募股权、二级市场还是房地产,“母基金+”都是克敌制胜的“武器”。

母基金+私募股权

私募股权母基金在规模、资源和专业上都有明显优势,不仅有团队对基金、项目进行详尽的尽调,还能进行多管理人、跨行业、跨阶段分散配置,并在更高层面进行持续平衡调整。投资优秀的母基金,个人投资者也能投到行业前25%的基金中,大幅提高收益能力。

母基金+二级市场

以母基金的形式,投资者可以将有限的资金投入到多支不同策略的二级市场基金中,其中可能涵盖包括股票多头、股票多空、事件驱动、宏观策略、CTA、量化中性等在内的策略及策略组合,某些母基金还能提供跨市场的分布,相对个人盯盘选股,可以说是一种维度的“碾压”。

母基金+全球房地产

房地产投资不只实体置业和REITs,国内已有财富管理机构推出了母基金的投资模式,房地产母基金给予个人投资者参与诸如黑石、摩根斯坦利等顶级基金的投资机会,将房地产投资范围扩展至全球,涉猎住宅、商业等多种物业类型,不仅能享受物业增值,还能收获更丰富的现金流回报。

“黑天鹅”之后又见“灰犀牛”,国内传统的几大高收益资产都面临着“均值回归”下的价格回调压力,以资产配置的逻辑进行“自上而下”的战略布局,并以母基金作为工具武装自己的投资行动,或是投资人身处变革时代中必要的投资“升级”。

客服电话

客服微信